嘉宾大学:2020年中国企业IPO年终总结

案例·商业报道 · 2020-12-31

嘉宾大学作为全球商业案例教学领导者,长期追踪观察全球最新商业实践。其中,资本市场是嘉宾大学研究的一个重要课题。

今天是2020年最后一天,回顾与总结是每位企业领导者必不可少的一项环节,而资本市场也是每位企业领导者不可忽视的关键市场。回顾整个2020年的资本市场,纳斯达克金融市场的震荡打破了多个“第一”,科创板和创业板的“上座率”无疑再创新高。从全球资本市场去研究分析,我们又能获得哪些启示和收获?

2020年,是磨难与机会并存的一年,也是见证资本市场新历史的一年。

不论是一家企业或是资本市场,当外界的强打压“迫使”自身落入一段低谷期,总会触发一个契机,获得涅槃重生的机会。

以下,enjoy~

“黑天鹅”效应

受到新冠疫情的影响,2020年3月,美国十年期国债收益率首次跌破1%,紧接着在3月中旬,美股10天内发生了四次熔断,第五次熔断也应声而来。诸多美股投资者们哀鸿遍野,疫情隔离在家,投资者们打开股市所看到的,只有一片片的“环保绿”。

美国股市的这一起起“黑天鹅”事件,只是全球资本市场低走的开端,甚至有人戏言:“美国正式进入了技术性熊市。”

同时,在沙特阿拉伯和俄罗斯打价格战致使油价大跌之后,西德州中质原油(WTI)期货合约价格跌至历史首次负值。

股市和油价的跌宕在不断刷新着美国金融市场新历史,就连股神巴菲特也在2月19日美股暴跌以后,股票投资组合蒸发至少802亿美元,跌幅为32%。然而,更难的还在后面。

据美股研究社披露,以美国为始,澳大利亚基准股指下跌1.6%、新西兰股市下跌约1%、韩国综合股价指数下跌2.2%、摩根士丹利资本国际除日本外的亚太地区股指下跌0.7%。显然,全球资本市场股市几乎全部中招,无一幸免。

在各行业领域上,全球疫情的蔓延直接导致国内外航空业和餐饮业遭受巨大冲击。

以美国航空业为例,巴菲特曾在今年2月小幅增持美国三大航空公司之一达美航空97.6万股。并在接受雅虎财经采访时提及,尽管市场抛售也不会割肉航空股。但在4月2日,巴菲特在亏损2276万美元之后,就向美国证交会递交了达美航空的减持报告。虽然“打脸”来的猝不及防,但由于市场形势所迫,这种决策也是无奈之选。

资本市场的“完全坍塌”,不得不需要各国政府亲自下场“补救”。直到2020下半年,全球股市才慢慢转好。

今年6月,纳斯达克综合指数才收复失地创历史新高。11月,美国道琼斯指数首次突破30000点大关。而中国上证指数也重回3000点,中国企业在全球范围内IPO数量再创新高。

中国企业IPO再创新高

根据德勤发布的《中国内地及香港IPO市场2020年回顾与2021年前景展望》报告数据显示,即使2020上半年美股跌的惨不忍睹,但依据下半年的股市上行,纳斯达克以203只新股上市,融资金额达4410亿港元,位列全球交易所排名第一。

其中,2020年7月30日晚,嘉宾派第三季学员韦魏所在企业StarVC、第四季学员吴世春所在企业梅花创投,共同投资的理想汽车在美国纳斯达克上市。

11月18日(美国时间),嘉宾派第一季学员毛大庆创办的优客工场,正式登陆了美国纳斯达克市场,成为“联合办公第一股”。

优客工场上市首日,优客工场以每股8.56美元报收,当日涨幅4.77%,总市值4950.45万美元(约合人民币3.25亿元),远远低于早期估值7.69亿美元。即便如此,优客工场仍是领先WeWork一步,成为目前联合办公行业中仅有的一家上市公司。

如上图所示,港交所在2020年上市新股145只,融资金额达3799亿港元。根据公开数据查询,港股市场前五大IPO分别为京东集团、京东健康、网易、百胜中国、渤海银行,融资金额共计1230亿港元,而内地企业的新股为香港新股市场的融资总额贡献高达98%,约3912亿港元。

此外,2020年中国内地预计将有388只新股上市,累计融资额4645亿元。从IPO融资额看,上交所跻身全球第三大交易所,深交所位居第五。Wind数据显示,今年初至12月28日,A股IPO企业388家。其中,在科创板、创业板IPO的企业分别为141家、105家。

嘉宾大学的好消息也纷至沓来。一方面,嘉宾派第四季学员贺志强所在企业联想创投,陪伴跟投的寒武纪成功拿下“AI芯片第一股”。

7月20日,联想创投被投企业寒武纪正式在科创板挂牌上市,开盘后大涨300%,总市值突破1000亿元。从2017年开始,联想创投连续投了寒武纪的A轮、B轮和B+轮,此次寒武纪上市,联想创投又参与了战略配售,是仅有的参与了寒武纪四轮融资的机构。

另一方面,嘉宾派第四季学员于光东所在企业沸点资本、朱伟豪所在企业嘉豪资本,共同投资的第五季学员吴云坤所在企业奇安信也正式登陆科创板。

7月22日,在科创板开板一周年之际,网络安全公司奇安信正式挂牌交易。奇安信原计划募资45亿元,现已实现超募57.19亿元,创同类型企业A股募资额新高。

显然,继创业板之后,2020年科创板是中国企业IPO青睐的最优选。

早期,为了对暂时无法在主板上市的创业型中小企业提供融资和发展的途径,2009年创业板正式上市。十年后,在科创板只做了259天准备工作之后,2019年7月22日,首批在科创板上市的25家企业正式开始交易,实际募资合计370.18亿元,相比原拟募集资金合计310.89亿元,超出59.29亿元。

从下图可以看出,根据德勤和公开数据查询得知,2020年前五大IPO融资规模共计1167亿元,较去年上升57%,整体规模增加426亿元。

再细分对比2019年中国证券市场前五大IPO排名来看,2019年科创板仅上榜融资规模105亿元人民币的中国通号1家。而2020年科创板上榜2家,创业板上榜1家,且中芯国际以532亿元人民币排名第一。

德勤报告数据显示,从新股上市首日市盈率及平均回报率来看,超过7成科创板IPO项目的市盈率都在30倍之上,新股上市首日平均回报率为139%。改革后的创业板同样变化明显,约流程新股的IPO项目市盈率都在30倍之上,新股上市首日平均回报率更是高达174%。

早在2020上半年,就在美股一片哀鸿遍野之时,中国科创板5G概念股、芯片股涨势一度迅猛起来。那么,科创板对资本市场的吸引力主要表现在哪些方面?

嘉宾派第五季学员平安创投张江告诉嘉宾大学,“科创板对资本市场投资来讲肯定是好的,多了一个退出通道,短期上可能有些企业估值上升,有些科创板公司会讲一些故事,讲一些pre-IPO的故事,所以估值上升,但这只是短期现象。开市以后会带来很多积极的影响,更多的资本、人力都会进入到这些企业,在更早的阶段参与,大家都可以享受科技企业发展的红利。

首批交易的企业,一方面从行业分布上都符合国家科创重大战略,排在前三位的是新一代信息技术、生物医药和高端制造;另一方面,企业的科技研发投入占比,企业成长速度都是高过A股的。”

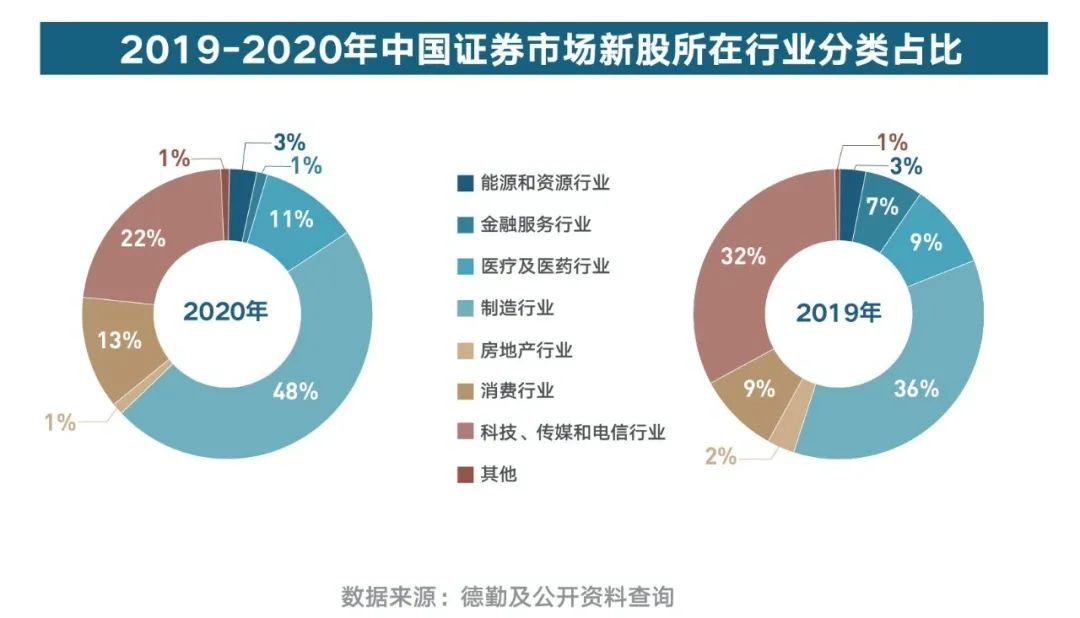

根据公开资料查询,2019-2020年中国内地证券市场新股所在行业分类如下图所示,2020年制造行业与科技、传媒和电信行业的新股占比为70%,较2019年的68%占比增长2%,所以制造业和新一代信息技术业势头很猛。

而专注于激光技术商业化的光峰科技,作为首批25家科创板上市公司之一,其创始人兼董事长李屹也和嘉宾大学创始人吴婷交流过,“我们的公司可能有好的技术,或许能做很好的产品,但这是不是一个好公司呢?不一定。如果你的公司没有好的商业,相当于一个人只有一条腿,很难走起来。

所以技术和商业是紧密关联在一起的,如果公司的技术特别好,一定要在商业上体现出来。我们跟公司的同学开玩笑:技术是通向商业的一把钥匙,光有技术钥匙是必要条件,但它不充分。”

截止2020年12月31日,嘉宾大学现有校友企业257家,上市企业有34家。其中,独角兽企业28家,在2020年上市IPO企业4家。

2020年,科创板吸引中国企业IPO潮涌,而中国企业也在科创板提供的市场机会下,通过技术驱动商业落地的战略规划,不断加持自己的核心技术优势与全球业务发展版图,反哺中国资本市场。当然,科创板为企业和投资人提供的市场空间远不止这些。

正像巴菲特说的那样,“事实上,我一直在观察汽车这个行业,并且已经观察了50年。从这种持续的观察中,我们知道一个汽车公司为何成功,又会因何走向失败。像比亚迪这样的企业,在汽车行业是不多见的。一些高科技企业的股票可能一时非常成功,但是却不能长期持有。”

(评论区有惊喜)